2022.01.03

※本篇文章由《臺北產經資訊網》授權刊登

因應疫情掀起大浪,消費者需求也因此大幅轉移至虛擬通路,為新零售經濟藍圖重構新想像。本文自實體零售業逐步轉移網路銷售趨勢談起,觀察全球至臺灣零售產業面臨疫情衝擊時,如何積極布局「OMO」、「行動支付」等相關數位對策,加速多元技術研發與創新服務型態的投入,並隨著零售業間數位鴻溝將日趨明顯之勢,推展至政府及業界面對挑戰如何緊密合作,將考驗轉化為邁向零售產業創新轉型契機,期以相關擬議,呈現出多元豐沛的創新能量。

前言

受到疫情衝擊,臺灣實體零售業面臨前所未見的艱鉅挑戰。整體零售業在今(2021)年6月三級警戒期間,創下衰退13.3%跌幅紀錄。其中,百貨公司產業衰退64.7%、服飾專賣零售業衰退53.9%,皆為臺灣零售業近10年來少見的巨幅衰退,反映出疫情對於特定實體零售業帶來的損害。

壹、電商滲透率創下新高,實體零售業朝向網路銷售快速狂奔

2020年全球疫情爆發,消費者生活、購物與工作型態迎來巨大轉變。根據市調機構Euromonitor在2021年4月調查結果顯示,全球消費者在各項疫情應對措施中,「提高網購占比」、「遠距工作」及「降低至實體門店採購」已成為民眾預期長期轉變的前三高生活型態,其中,超過70%的消費者表示將持續提高網購比例。疫情下快速變化的通路取代效應,直接牽動著全球零售消費版圖劇烈的地殼變動,高速成長的線上通路已成為各國零售業者至關重要的戰場。

相對於全球各地,2020年臺灣境內疫情影響程度較低,零售、餐飲等內需市場規模波動相對平緩。然而2021年第2季驟然爆發的本土疫情,以及嚴格的三級警戒措施,迫使臺灣零售市場直接面對與海外國家同等劇烈的消費行為轉變,對業者構成遠較2020年更為直接且巨大的衝擊。其中,最為突顯的產業趨勢,同樣是實體零售業快速朝向網路銷售移轉。

臺灣實體零售業者已將大量資源轉至網路銷售戰場,包括開設購物網站與App、運用開店平台與線上社群團購,聯手外送平台或自建車隊推出門市宅配服務等,藉此提升線上通路營收貢獻度。2021年第2季,臺灣實體零售通路網路銷售規模年增幅度達到44.3%,其中綜合零售業(超商、超市、百貨、量販)及藥妝藥局零售業網路銷售額成長幅度甚至高達61.5%及66.3%。強勁成長表現推升臺灣2021年第2季整體零售業的電商滲透率年增2.8個百分點,站上11.7%歷史新高。

不過,全球各國電商滲透率在疫情之下皆有大幅度成長。英國2020年電商滲透率達23%,年增7.5個百分點,為全球成長幅度最高的國家。韓國及中國大陸為電商滲透率最高的領先國,2020年電商滲透率達到26%及25%,年增5.1及4.2個百分點,顯示臺灣零售業邁向網路銷售,尚有極大的產業成長潛力。

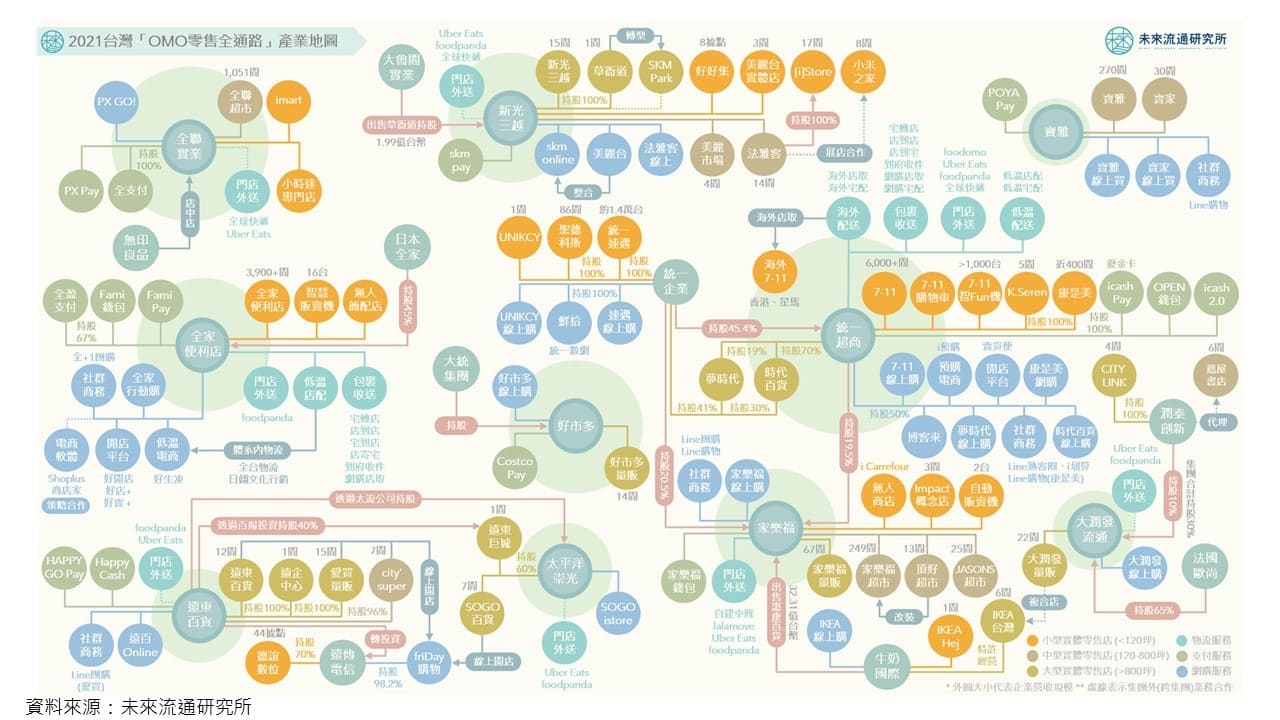

貳、疫情衝擊下,零售集團布局「OMO」新零售數位對策

2017年創新工廠李開復博士提出「虛實融合OMO」(Online merge Offline)趨勢後,零售業線上線下緊密融合、打造完整流量循環體系成為產業發展主流。OMO模式強調透過所有消費者觸及點整合購物體驗,並運用數位分析提高門店經營與供應鏈運作效率。歷經3年的嘗試與探索後,2020年驟然爆發的疫情,意外成為檢視零售企業OMO全通路布局的關鍵考核點。

疫情下社交管制措施導致全球實體零售銷售急凍、消費情境快速向線上移轉,此前已著手數位策略整備的零售企業,得以快速啟動多元化線上銷售方案、數位行銷、行動支付、數位會員制度、數據分析等工具,同時結合既有實體門店配送、商圈經營及供應鏈運作、用戶消費偏好等資訊,逆勢拉開與競爭對手的差距,也使2020年成為全球零售產業OMO戰略大獲全勝的首次戰役。

觀察臺灣產業動向同樣可以看到,大型零售集團多元積極的疫情下數位因應對策,成為拉動整體零售產業邁向OMO轉型的火車頭。例如全聯推出門店外送小時達服務、強化實體電商模式並成立全資電支子公司;統一超商推出i划算、i預購、鋪設自動販賣機,併購外送平台foodomo;全家推出全+1社群團購、開店平台、成立全盈支付;好市多推出Costco Pay、強化線上購物服務等。短短一年半間,大量新零售消費方式快速融入臺灣民眾消費日常,也使零售產業成為臺灣最具疫情對策創新能量的服務業別。

其中,無人店與智販機技術應用,由於具備低接觸交易、節省勞動力等優勢,促使各類型零售無人店、智慧型自動販賣機在疫情下再次獲得重視。再加上臺灣零售企業在歷經多年市場探索後,微型無人智慧店布局策略逐步成形,共同推動了無人店態在臺灣市場加速發展。例如7-11智Fun機於2018年推出後,深入辦公大樓、員工餐廳、科技廠區等封閉場所,預估2021年底將鋪機逾1,500台。整體來看,疫情下的無人零售應用型態包括智慧型販賣機(如7-11智FUN機、全家智慧販賣機)、智慧貨架(如美廉社OFFICE Mart),以及主攻封閉型經濟圈的小坪數無人商店等(如全家科技簡配店、家樂福i Carrefour),皆應用低投入建置成本、易於複製的店態配置、與母店通用的供應鏈運作,以及較低的消費者使用門檻等優勢,做為疫情下低接觸的新型態因應對策。

▲臺灣「OMO零售全通路」產業地圖

▲臺灣「OMO零售全通路」產業地圖

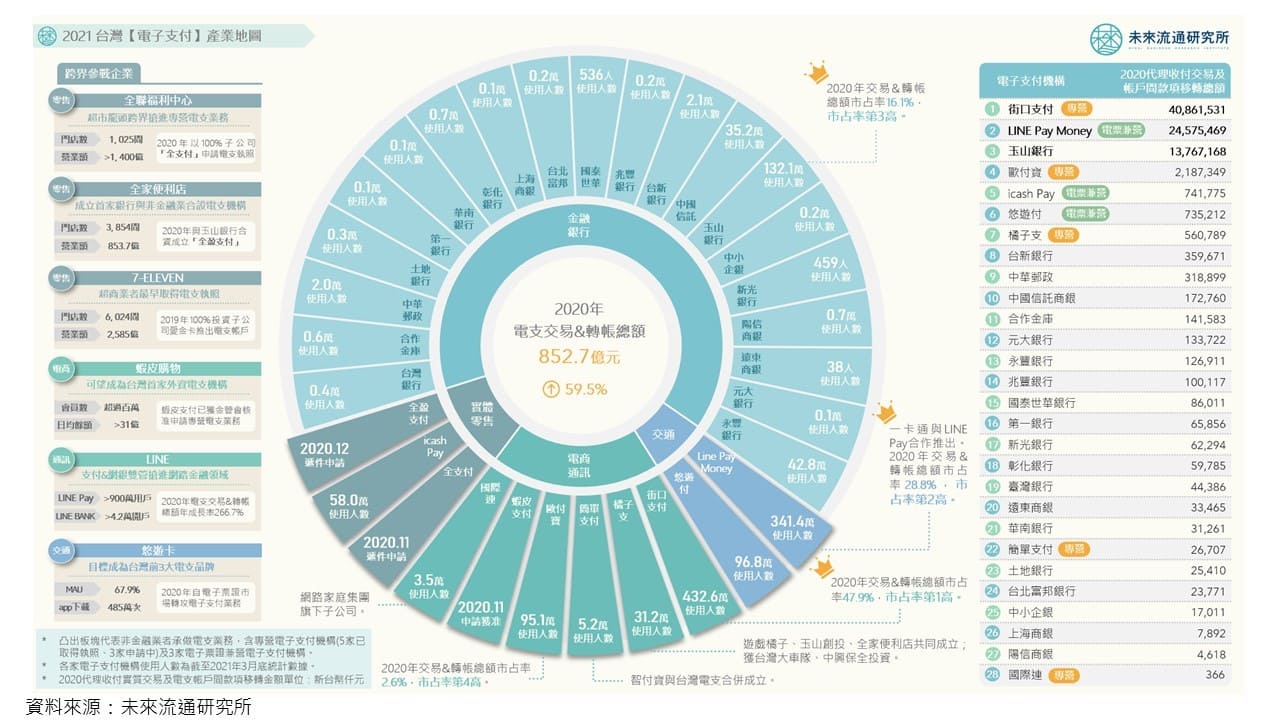

參、臺灣「行動支付」成為大型零售集團核心版圖

此外,受到疫情影響,民眾付款偏好也迎來快速轉變。為降低接觸傳染風險並維持安全社交距離,越來越多消費者選擇行動支付等低接觸商業行為,加上數位金融技術成熟度提高,帶動2020年臺灣行動支付與電子支付普及與應用速度顯著攀升。

臺灣無現金支付多年來始終以信用卡、簽帳金融卡等實體卡為主體,行動支付、電子支付普及率與其他國家相較顯著較低。直至2015年第三方支付法規鬆綁,同年金管會提出無現金支付比例「五年倍增計畫」,2017年Apple Pay、Android Pay、Samsung Pay三大國際行動支付獲准在台服務,開啟臺灣行動支付元年後,整體支付市場才開始迎來快速成長。

根據金管會統計,截至2020年底,臺灣無現金支付(包含信用卡、簽帳金融卡、行動支付、電子票證等)比例為40.37%,加計ATM轉帳交易金額後比例提升至51.7%。值得注意的是,2020全年臺灣行動支付交易額一舉突破4,230億元,較2019年翻漲132%,不僅寫下歷史新高,也有助於推進無現金支付社會的政策目標。

觀察臺灣消費者於各場域的行動支付使用率,以超商的71.2%居冠,量販、超市及百貨亦分別達到51.4%、45.3%及39.7%,其他連鎖商店則為34.3%,均擁有一定基礎。行動支付能夠有效掌握金流及消費資訊等零碎數據,為實體零售企業邁向OMO數位轉型重要的最後一哩路,因此不少實體零售企業近年均積極推出自有行動支付工具。例如遠東集團的HAPPYGO Pay、好市多的Costco Pay、寶雅的POYA Pay、新光三越的skm pay等。部分業者甚至進一步申設電子支付機構資格,以提供消費者付款、轉帳、儲值等完整金流功能。2021年臺灣電支產業新進二大競爭者均由零售業者主導,分別為由全家、玉山銀行及PChome旗下拍付國際共同合資成立的「全盈支付」,以及由全聯實業100%出資設立的「全聯支付」。而提供icash Pay的統一超商旗下愛金卡公司,則為臺灣最早布局電支業務的零售企業。由零售業者積極的布局不難看出,支付領域的策略布局已然成為實體零售業者數位轉型的核心版圖。

▲臺灣「電子支付」產業地圖

結論與建議:疫情後,零售業數位鴻溝日趨明顯

在疫情之下,零售企業的技術導入與數位轉型,已從競爭力的提升轉變為生存力的競賽。新零售經濟及零接觸技術等數位化應用,已成為全球零售產業共同邁進的下世代產業風貌。

然而,數位化產業競爭態勢不僅反映出零售業大者恆大的產業特質,更呈現出疫情下業者間數位競爭優勢的差距鴻溝正日趨明顯。具有豐沛資本與數位科技能力的領導業者,近年均已積極布局網路銷售團隊、數位行銷工具、數位會員制度、行動支付與電子支付、數據分析等多元技術,並成功在疫情期間獲得豐厚回報,營收成長及市占率皆有逆勢斬獲。與此相對的,則是部分數位布局程度較低的中小型零售業者,因固守傳統銷售管道及行銷模式,或在科技導入的人才及資本上亦相對不足,成為疫情後零售產業中受創較重的族群。

臺北市在多項大型現代連鎖通路業別中,占有全台極高的市場比例,例如咖啡店占比高達44%、百貨公司35%、超市33%、超商26%、量販23%。且在以上業別中,臺北市皆為產業規模最大的縣市,也因此在智慧門店與數位支付方面,領先累積起龐大的消費族群。面對疫情後零售產業數位鴻溝加劇趨勢,臺北市將可運用高普及率的數位支付環境,針對中小企業需求持續推動多元化而低成本負擔的數位支付解決方案,以降低中小企業布局門檻,更對於全台零售產業具有指標性帶動意義。

參考資料:

1. 未來流通研究所/台灣「OMO零售全通路」產業地圖

https://www.mirai.com.tw/2021-taiwan-industry-omo-strategy-analysis/

2. 未來流通研究所/一張圖看懂台灣「電子支付」產業生態

https://www.mirai.com.tw/taiwan-e-payment-industry-map/

【作者介紹 林原慶】

未來流通研究所總監

【文章出處】